Como emitir NF-e para empresas diferentes com produtos de tributações diferentes no SIGE Cloud

Sabia que você pode gerenciar várias empresas na sua licença SIGE Cloud, e configurar a tributação das notas fiscais de cada uma delas?

Por exemplo, você possui duas empresas, uma do Simples Nacional e outra do Lucro Real e ambas vendem os mesmos produtos. Porém, alguns produtos possuem apenas ICMS e outros possuem ICMS ST. Para saber como cadastrar a tributação destes produtos para suas duas empresas, acompanhe este artigo que vamos te ajudar na configuração das operações fiscais de cada uma delas.

Para facilitar esta explicação, vamos elencar os passos necessários que devem ser configurados no seu sistema.

1. Criar duas categorias de venda

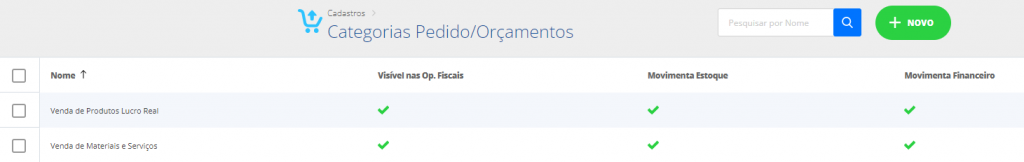

No primeiro momento, vamos falar sobre a categoria de venda. Ela serve para dar nome a Operação Fiscal que será cadastrada com as tributações dos seus produtos. Por padrão, o sistema já possui cadastrada a categoria “Venda de Materiais e Serviços” para a emissão de NF-e. Assim, ao realizar um Pedido/Orçamento e não informar a categoria, o sistema utilizará automaticamente a tributação cadastrada na operação fiscal cadastrada como “Venda de Materiais e Serviços“. Sendo assim, você poderá utilizar esta categoria padrão para a empresa mais utilizada. Neste exemplo, vamos utilizar esta categoria para a empresa do Simples Nacional.

Já para a empresa do Lucro Real, você poderá criar uma nova categoria para utilizar nas operações fiscais, onde irá configurar as tributações para esta empresa.

Resumidamente, a empresa Simples Nacional irá utilizar a categoria “Venda de Materiais e Serviços” e a empresa Lucro Real, utilizará a situação “Venda de Produtos Lucro Real“.

Mas para cadastrar esta segunda categoria de venda, acesse o menu lateral Cadastros, submenu Categorias de Venda e clique em Novo. Assim, se abrirá um modal onde você poderá definir o nome da Categoria de Venda (Venda de Produtos Lucro Real) e marcar as opções de Visível nas Operações Fiscais, Movimenta Estoque e Movimenta Financeiro. Por padrão, a opção Visíveis nas Operações Fiscais deve ser marcada para o sistema informar os tributos na venda. Por fim, clique em Salvar.

2. Criar dois grupos tributários

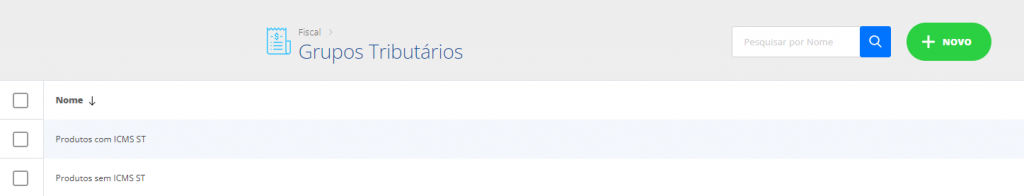

O próximo passo é criar o Grupo Tributário. Mas antes disso, é importante informar que o Grupo Tributário serve apenas para vincular o produto a uma operação fiscal, que veremos mais adiante. Portanto, você poderá aplicar o nome que deseja para este grupo. Como neste exemplo alguns produtos terão ICMS ST e outros apenas ICMS, será necessário cadastrar dois grupos tributários no sistema: um com o nome Produtos com ICMS ST e outro com o nome Produtos sem ICMS ST.

Agora, para realizar este cadastro, acesse o menu lateral Fiscal, submenu Grupo Tributário e clique em Novo. Dessa forma, se abrirá um modal onde você poderá definir o nome do Grupo Tributário. Neste caso, informe o nome Produtos sem ICMS ST e clique em Salvar. Logo após, adicione um novo grupo tributário com o nome Produtos com ICMS ST e salve também.

3. Criar a operação fiscal

Depois de criar os grupos tributários dos produtos, é o momento de definir as tributações que eles terão. Esse registro ocorre por meio da criação das operações fiscais, onde você informa o ICMS, IPI, PIS, COFINS e CFOP que serão informados automaticamente no momento de emitir a nota fiscal. Como você possui dois tipos de tributação diferente para cada empresa, deverá criar duas operações fiscais para cada empresa.

Resumidamente:

➡ Para a empresa Simples Nacional, você precisará cadastrar a primeira operação fiscal com o nome de “Venda de Materiais e Serviços” e o grupo tributário como “Produtos sem ICMS ST“, e informar a tributação para estes produtos sem ICMS ST. Já a segunda operação fiscal será cadastrada com o nome “Venda de Materiais e Serviços” e o grupo tributário como “Produtos com ICMS ST“, com as tributações dos produtos com ICMS ST.

➡ Mas para a empresa Lucro Real, você precisará cadastrar a primeira operação fiscal com o nome de “Venda de Produtos Lucro Real” e o grupo tributário como “Produtos sem ICMS ST“, e informar a tributação para estes produtos sem ICMS ST. Já a segunda operação fiscal será cadastrada com o nome “Venda de Produtos Lucro Real” e o grupo tributário como “Produtos com ICMS ST“, com as tributações dos produtos com ICMS ST.

Sabendo disso, vamos ver como se cadastra na prática?

Operação fiscal da empresa Simples Nacional para os produtos sem ICMS ST

Seguindo nosso exemplo, primeiramente vamos cadastrar a operação fiscal com os dados tributários dos produtos sem ICMS ST. Portanto, será necessário acessar o menu lateral Fiscal, submenu Operações Fiscais.

Por padrão, o sistema tem pré configurado uma operação fiscal com o nome Venda de Materiais e Serviços para todos os estados do Brasil. Caso você utilize as operações fiscais com este nome, você pode editar a operação para o estado que realiza a emissão de nota fiscal, e configurá-las de acordo com as tributações da sua empresa para esta região. Ou então, você poderá excluir todas as operações pré configuradas e criá-las do zero. Neste exemplo, vamos excluir todas as operações cadastradas pelo sistema, e iremos adicionar novas, clicando em Novo no canto superior da tela.

Assim, se abrirá um novo modal onde você poderá definir as tributações.

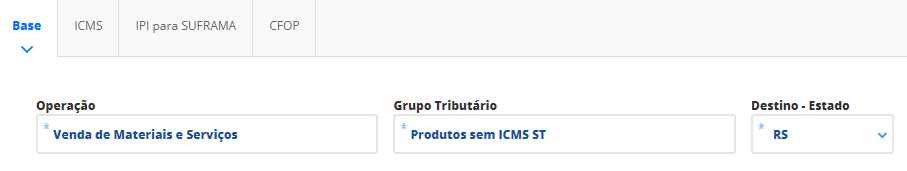

Aba Base

No primeiro momento, o sistema apresentará a aba Base, onde será necessário informar os dados que esta operação fiscal será reconhecida pelo sistema. Portanto, preencha os seguintes dados:

Operação: selecione a categoria de venda que nomeará esta operação fiscal para a empresa do Simples Nacional. Neste exemplo, determinamos que a empresa do Simples irá possuir a categoria padrão com o nome Venda de Materiais e Serviços;

Grupo Tributário: selecione o grupo tributário cadastrado anteriormente no passo 2. Assim, no próximo passo, você terá que informar este grupo nos seus produtos para que o sistema vincule as mercadorias com a operação fiscal. Neste caso, você irá selecionar o grupo tributário “Produtos sem ICMS ST“.

Destino – Estado: neste campo, selecione a qual estado esta operação fiscal aplicará os tributados.

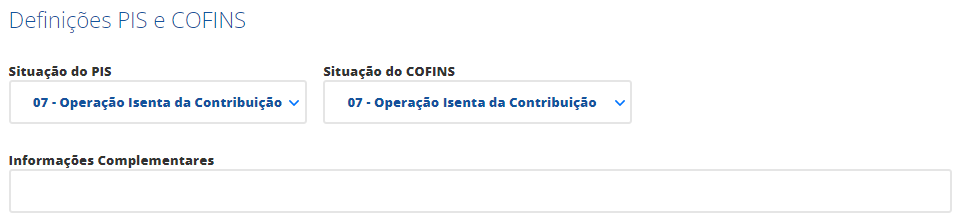

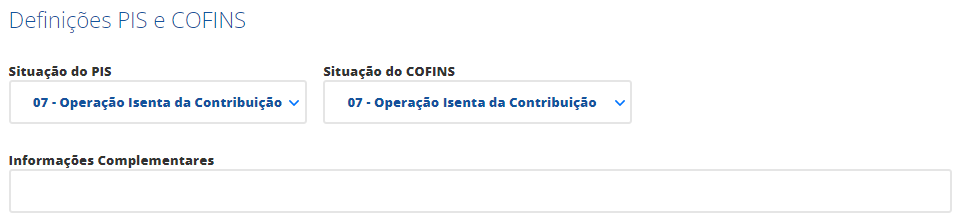

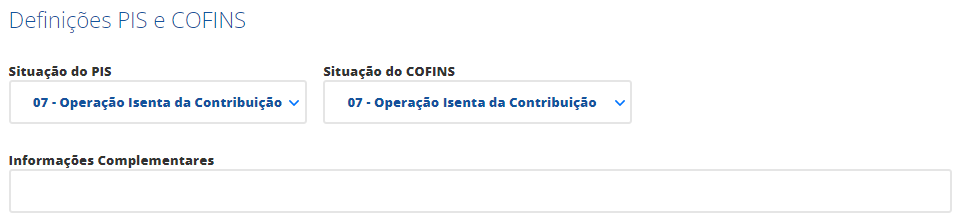

Definições de PIS e COFINS

Ainda nesta tela, você poderá definir as informações de PIS e COFINS.

Aqui, selecione a situação de cada imposto e as respectivas alíquotas que terão seus produtos. Mas é importante confirmar estas informações com sua contabilidade para que não ocorra futuros problemas. Neste exemplo, estamos utilizando a situação 07, referente a operação isenta da contribuição destes impostos.

Você poderá também deixar informações importantes no campo Informações Complementares.

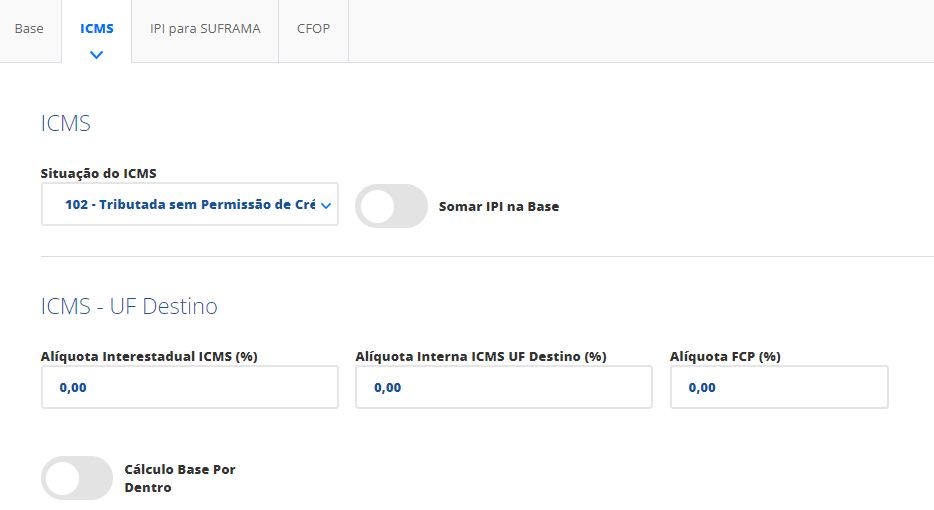

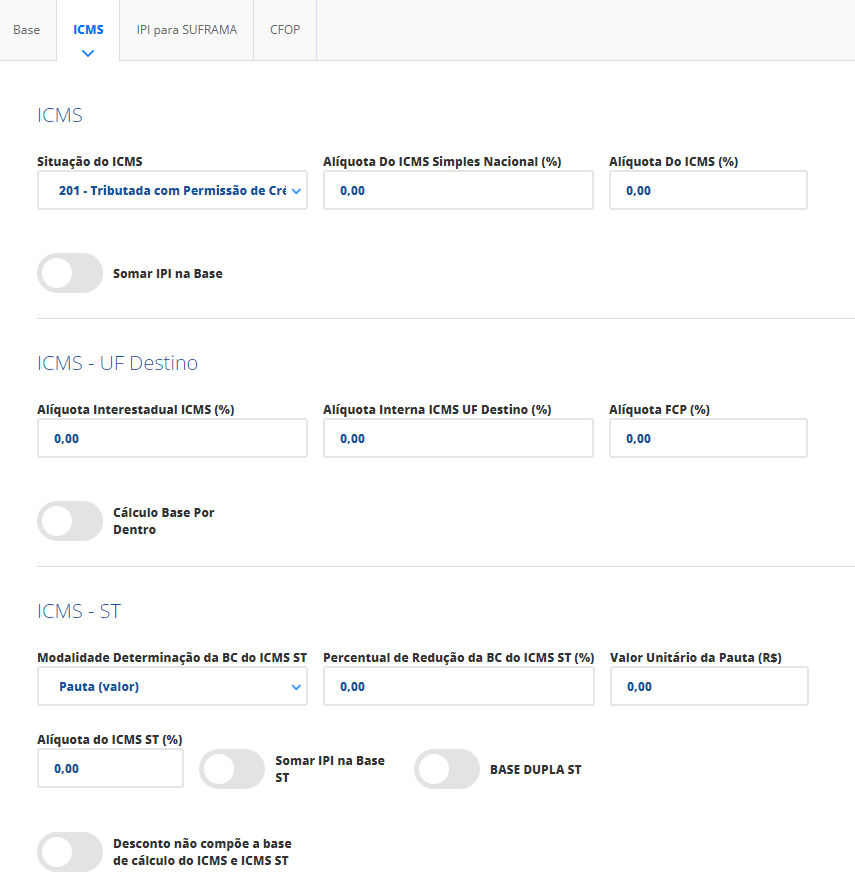

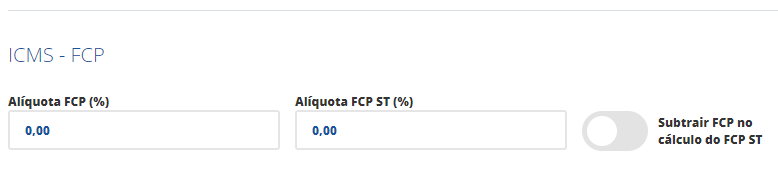

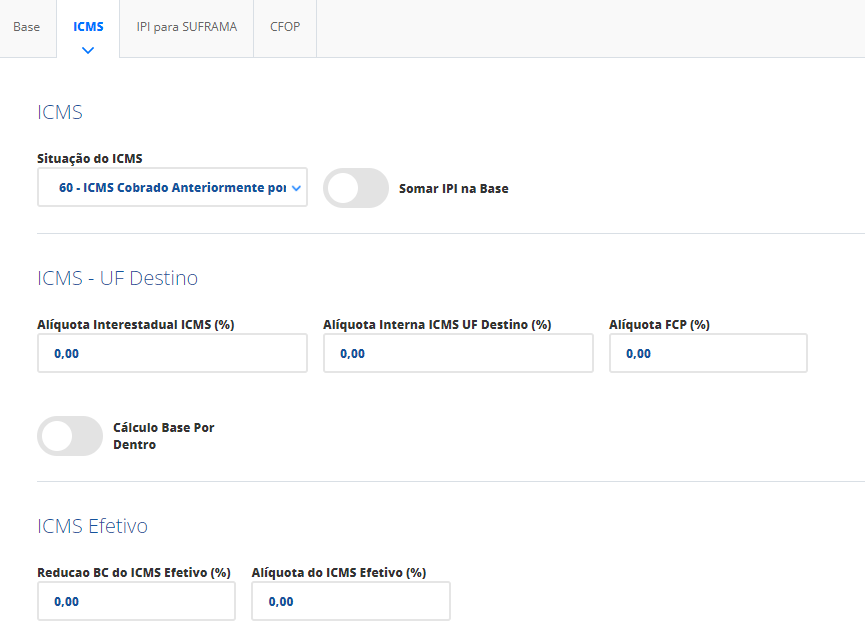

Aba ICMS

Em seguida, vá até a aba ICMS para informar dados específicos sobre este imposto.

O primeiro campo a ser informado será a Situação do ICMS, que também é conhecida como CSOSN ou CST. Portanto, para informar corretamente este dado, você deverá consultar com sua contabilidade qual é a situação do ICMS correta a ser utilizada para a emissão de NF-e de seus produtos. Ao informar a situação necessária, preencha os demais campos que se abrirão. No exemplo, utilizamos a situação 102.

Importante! Normalmente, para produtos sem ICMS ST, empresas do Simples Nacional utilizam as situações 101, 102, 103, 300, 400 ou 900.

Logo abaixo, o sistema apresentará a seção ICMS – UF Destino, que se torna de preenchimento opcional por empresas optantes pelo Simples Nacional. Lembrando que as alíquotas informadas neste campo, serão aplicadas para o estado selecionado anteriormente, na aba Base. Além disso, as alíquotas informadas devem estar de acordo com a tabela difal e devem ser solicitadas a sua contabilidade.

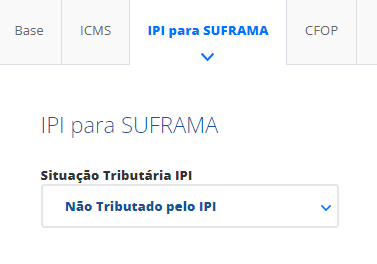

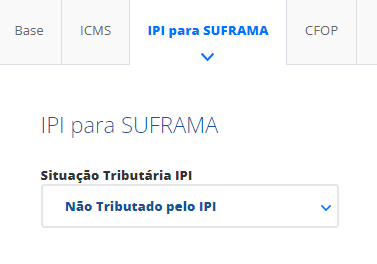

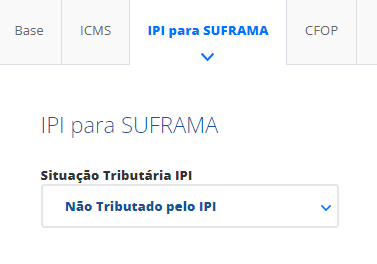

Aba IPI para SUFRAMA

Depois disso, vá até a aba IPI para Suframa e preencha a Situação do IPI, caso esteja configurando a operação fiscal para um estado pertencente à Zona Franca de Manaus.

Para o preenchimento das informações do IPI para SUFRAMA, verifique com a sua contabilidade a situação a as alíquotas corretas que você deve utilizar para emitir NF-e de seus produtos. No exemplo, utilizamos a situação “Não Tributada pelo IPI”.

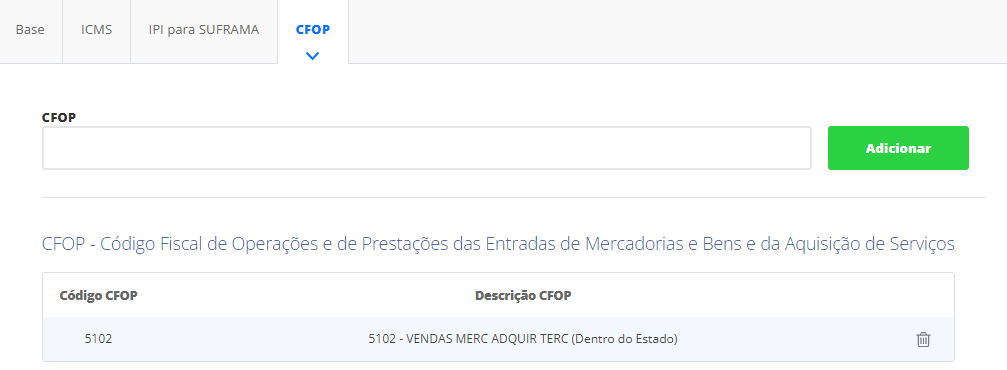

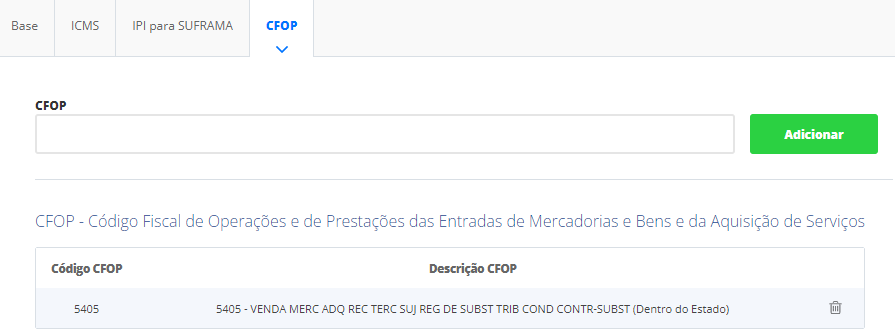

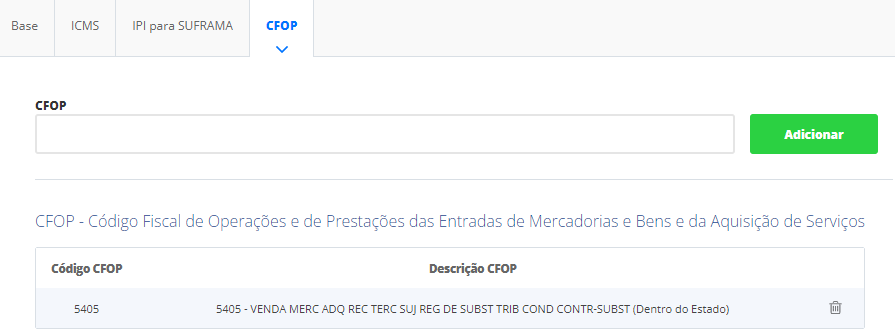

Aba CFOP

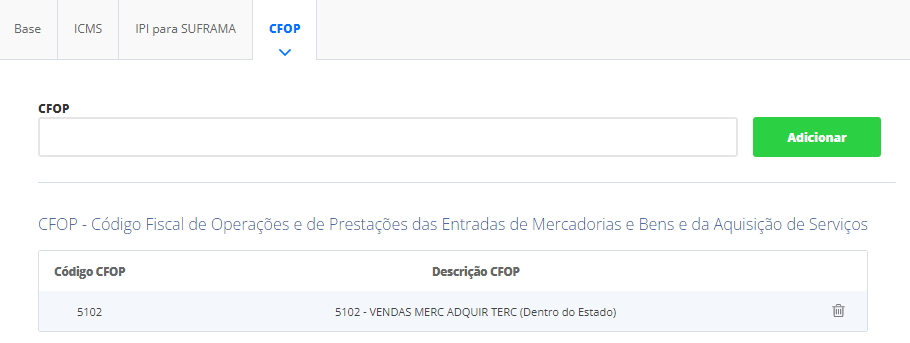

Por fim, na aba CFOP você poderá informar um CFOP que corresponde as vendas dos produtos na nota fiscal.

Novamente será necessário confirmar estas informações com sua contabilidade para que não ocorra futuros problemas. Após selecionar o CFOP, basta clicar em Adicionar.

Depois de preencher todos os campos, clique em Salvar no canto inferior da tela.

Operação fiscal da empresa Simples Nacional para os produtos com ICMS ST

Depois disso, será necessário cadastrar mais uma operação fiscal para a empresa do Simples Nacional, porém com as tributações dos produtos com ICMS ST.

Portanto, estando na tela de Operações Fiscais, será necessário clicar em Novo.

Assim, se abrirá um novo modal onde você poderá definir as tributações.

Aba Base

No primeiro momento, o sistema apresentará a aba Base, onde será necessário informar os dados que esta operação fiscal será reconhecida pelo sistema. Portanto, preencha os seguintes dados:

Operação: selecione a categoria de venda que nomeará esta operação fiscal para a empresa do Simples Nacional. Neste exemplo, determinamos que a empresa do Simples irá possuir a categoria padrão com o nome Venda de Materiais e Serviços;

Grupo Tributário: selecione o grupo tributário cadastrado anteriormente no passo 2. Assim, no próximo passo, você terá que informar este grupo nos seus produtos para que o sistema vincule as mercadorias com a operação fiscal. Neste caso, você irá selecionar o grupo tributário “Produtos com ICMS ST“.

Destino – Estado: neste campo, selecione a qual estado esta operação fiscal aplicará os tributados.

Definições de PIS e COFINS

Ainda nesta tela, você poderá definir as informações de PIS e COFINS.

Aqui, selecione a situação de cada imposto e as respectivas alíquotas que terão seus produtos. Mas é importante confirmar estas informações com sua contabilidade para que não ocorra futuros problemas. Neste exemplo, estamos utilizando a situação 07, referente a operação isenta da contribuição destes impostos.

Você poderá também deixar informações importantes no campo Informações Complementares.

Aba ICMS

Em seguida, vá até a aba ICMS para informar dados específicos sobre este imposto.

O primeiro campo a ser informado será a Situação do ICMS, que também é conhecida como CSOSN ou CST. Portanto, para informar corretamente este dado, você deverá consultar com sua contabilidade qual é a situação do ICMS correta a ser utilizada para a emissão de NF-e de seus produtos. Ao informar a situação necessária, preencha os demais campos que se abrirão. No exemplo, utilizamos a situação 201.

Importante! Normalmente, para produtos com ICMS ST, empresas do regime de apuração Simples Nacional utilizam as situações 201, 202 ,203, 300, 500 ou 900.

Logo abaixo, o sistema apresentará a seção ICMS – UF Destino, que se torna de preenchimento opcional por empresas optantes pelo Simples Nacional. Lembrando que as alíquotas informadas neste campo, serão aplicadas para o estado selecionado anteriormente, na aba Base. Além disso, as alíquotas informadas devem estar de acordo com a tabela difal e devem ser solicitadas a sua contabilidade.

Aba IPI para SUFRAMA

Depois disso, vá até a aba IPI para Suframa e preencha a Situação do IPI, caso esteja configurando a operação fiscal para um estado pertencente à Zona Franca de Manaus.

Para o preenchimento das informações do IPI para SUFRAMA, verifique com a sua contabilidade a situação a as alíquotas corretas que você deve utilizar para emitir NF-e de seus produtos. No exemplo, utilizamos a situação “Não Tributada pelo IPI”.

Aba CFOP

Por fim, na aba CFOP você poderá informar um CFOP que corresponde as vendas dos produtos na nota fiscal.

Novamente será necessário confirmar estas informações com sua contabilidade para que não ocorra futuros problemas. Após selecionar o CFOP, basta clicar em Adicionar.

Depois de preencher todos os campos, clique em Salvar no canto inferior da tela.

Operação fiscal da empresa Lucro Real para os produtos sem ICMS ST

Após configurar as tributações que terão os produtos ao vender pela empresa do Simples, é chegado o momento de configurar a tributação dos produtos sem ICMS ST empresa do Lucro Real.

Para isto, acesse o menu lateral Fiscal, submenu Operações Fiscais e clique em Novo, no canto superior da tela.

Assim, se abrirá um novo modal onde você poderá definir as tributações.

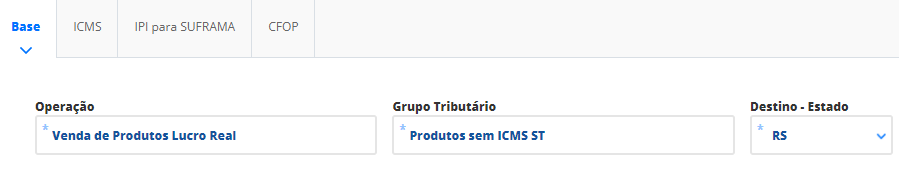

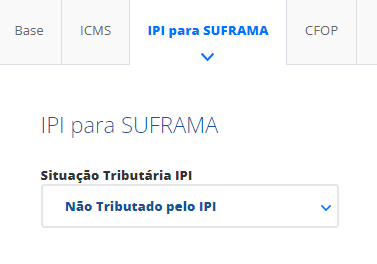

Aba Base

No primeiro momento, o sistema apresentará a aba Base, onde será necessário informar os dados que esta operação fiscal será reconhecida pelo sistema. Portanto, preencha os seguintes dados:

Operação: selecione a categoria de venda que nomeará esta operação fiscal. Conforme cadastrado no passo 1, para a empresa Lucro Real a categoria utilizada será Venda de Produtos Lucro Real;

Grupo Tributário: selecione o grupo tributário cadastrado anteriormente no passo 2. Assim, no próximo passo, você terá que informar este grupo nos seus produtos para que o sistema vincule as mercadorias com a operação fiscal. Neste caso, você irá selecionar o grupo tributário “Produtos sem ICMS ST“.

Destino – Estado: neste campo, selecione a qual estado esta operação fiscal aplicará os tributados.

Definições de PIS e COFINS

Ainda nesta tela, você poderá definir as informações de PIS e COFINS.

Aqui, selecione a situação de cada imposto e as respectivas alíquotas que terão seus produtos. Mas é importante confirmar estas informações com sua contabilidade para que não ocorra futuros problemas. Neste exemplo, estamos utilizando a situação 07, referente a operação isenta da contribuição destes impostos.

Você poderá também deixar informações importantes no campo Informações Complementares.

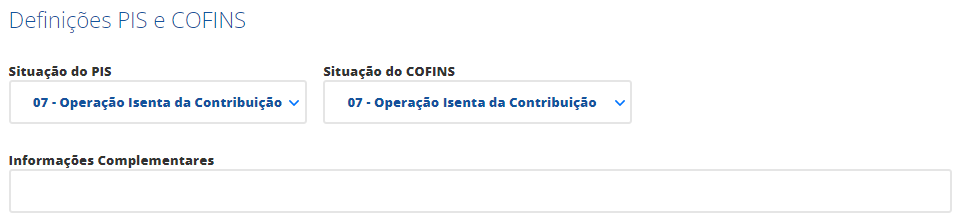

Aba ICMS

Em seguida, vá até a aba ICMS para informar dados específicos sobre este imposto.

O primeiro campo a ser informado será a Situação do ICMS, que também é conhecida como CSOSN ou CST. Portanto, para informar corretamente este dado, você deverá consultar com sua contabilidade qual é a situação do ICMS correta a ser utilizada para a emissão de NF-e de seus produtos. Ao informar a situação necessária, preencha os demais campos que se abrirão. No exemplo, utilizamos a situação 00.

Importante! Normalmente, para produtos sem ICMS ST, empresas do regime de apuração Lucro Presumido/Real utilizam as situações utilizam as situações 00, 10, 30, 60, 70 ou 90.

Para empresas do Lucro Presumido/Real, que estão configurando a operação fiscal para um estado diferente do estado da sua empresa, deverá ser preenchido também as informações da seção ICMS – UF Destino. Lembrando que as alíquotas informadas neste campo, serão aplicadas para o estado selecionado anteriormente, na aba Base. Além disso, as alíquotas informadas devem estar de acordo com a tabela difal.

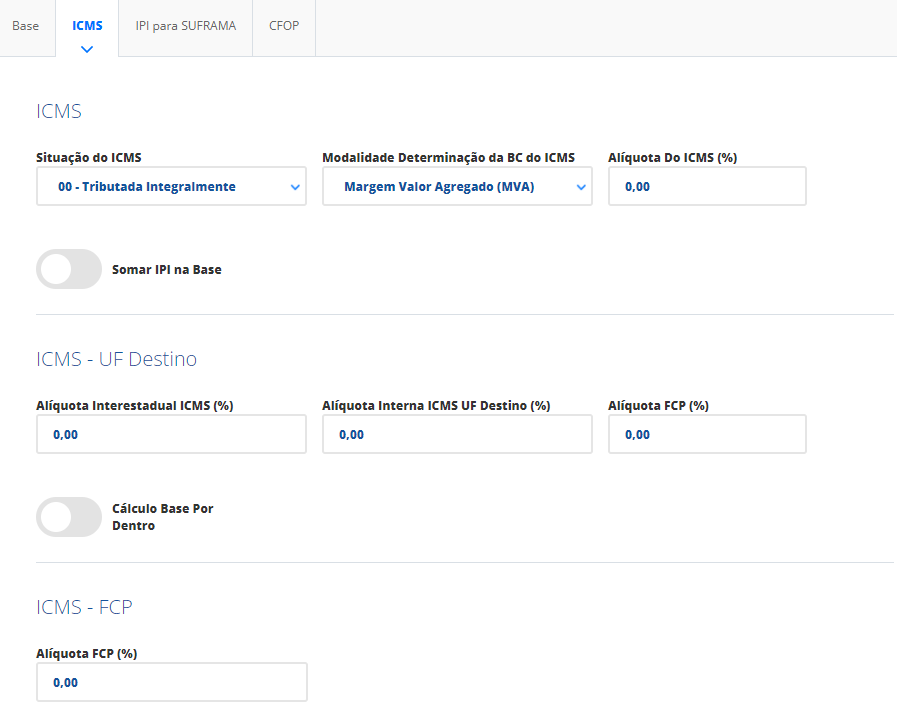

Aba IPI para SUFRAMA

Depois disso, vá até a aba IPI para Suframa e preencha a Situação do IPI, caso esteja configurando a operação fiscal para um estado pertencente à Zona Franca de Manaus.

Para o preenchimento das informações do IPI para SUFRAMA, verifique com a sua contabilidade a situação a as alíquotas corretas que você deve utilizar para emitir NF-e de seus produtos. No exemplo, utilizamos a situação “Não Tributada pelo IPI”.

Aba CFOP

Por fim, na aba CFOP você poderá informar um CFOP que corresponde as vendas dos produtos na nota fiscal.

Novamente será necessário confirmar estas informações com sua contabilidade para que não ocorra futuros problemas. Após selecionar o CFOP, basta clicar em Adicionar.

Depois de preencher todos os campos, clique em Salvar no canto inferior da tela.

Operação fiscal da empresa Lucro Real para os produtos com ICMS ST

Feito isto, ainda teremos que configurar a tributação que os produtos com ICMS ST terão, quando forem vendidos pela empresa do Lucro Real.

Portanto, estando na tela de Operações Fiscais, será necessário clicar em Novo.

Assim, se abrirá um novo modal onde você poderá definir as tributações.

Aba Base

No primeiro momento, o sistema apresentará a aba Base, onde será necessário informar os dados que esta operação fiscal será reconhecida pelo sistema. Portanto, preencha os seguintes dados:

Operação: selecione a categoria de venda que nomeará esta operação fiscal. Conforme cadastrado no passo 1, para a empresa Lucro Real a categoria utilizada será Venda de Produtos Lucro Real;

Grupo Tributário: selecione o grupo tributário cadastrado anteriormente no passo 2. Assim, no próximo passo, você terá que informar este grupo nos seus produtos para que o sistema vincule as mercadorias com a operação fiscal. Neste caso, você irá selecionar o grupo tributário “Produtos com ICMS ST“.

Destino – Estado: neste campo, selecione a qual estado esta operação fiscal aplicará os tributados.

Definições de PIS e COFINS

Ainda nesta tela, você poderá definir as informações de PIS e COFINS.

Aqui, selecione a situação de cada imposto e as respectivas alíquotas que terão seus produtos. Mas é importante confirmar estas informações com sua contabilidade para que não ocorra futuros problemas. Neste exemplo, estamos utilizando a situação 07, referente a operação isenta da contribuição destes impostos.

Você poderá também deixar informações importantes no campo Informações Complementares.

Aba ICMS

Em seguida, vá até a aba ICMS para informar dados específicos sobre este imposto.

O primeiro campo a ser informado será a Situação do ICMS, que também é conhecida como CSOSN ou CST. Portanto, para informar corretamente este dado, você deverá consultar com sua contabilidade qual é a situação do ICMS correta a ser utilizada para a emissão de NF-e de seus produtos. Ao informar a situação necessária, preencha os demais campos que se abrirão. No exemplo, utilizamos a situação 60.

Importante! Normalmente, para produtos com ICMS ST, empresas do regime de apuração do Lucro Presumido/Real utilizam as situações 10, 30, 60, 70 ou 90.

Caso você seja uma empresa Lucro Presumido/Real, e está configurando a operação fiscal para um estado diferente do estado da sua empresa, preencha também as informações da seção ICMS – UF Destino. Lembrando que as alíquotas informadas neste campo, serão aplicadas para o estado selecionado anteriormente, na aba Base. Além disso, as alíquotas informadas devem estar de acordo com a tabela difal.

Aba IPI para SUFRAMA

Depois disso, vá até a aba IPI para Suframa e preencha a Situação do IPI, caso esteja configurando a operação fiscal para um estado pertencente à Zona Franca de Manaus.

Para o preenchimento das informações do IPI para SUFRAMA, verifique com a sua contabilidade a situação a as alíquotas corretas que você deve utilizar para emitir NF-e de seus produtos. No exemplo, utilizamos a situação “Não Tributada pelo IPI”.

Aba CFOP

Por fim, na aba CFOP você poderá informar um CFOP que corresponde as vendas dos produtos na nota fiscal.

Novamente será necessário confirmar estas informações com sua contabilidade para que não ocorra futuros problemas. Após selecionar o CFOP, basta clicar em Adicionar.

Depois de preencher todos os campos, clique em Salvar no canto inferior da tela.

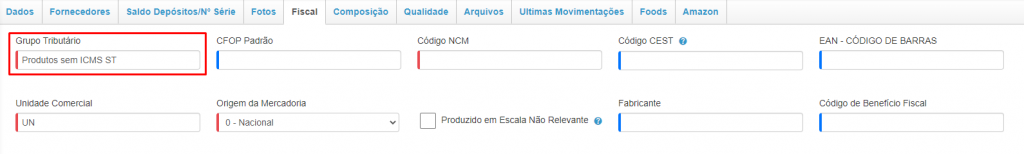

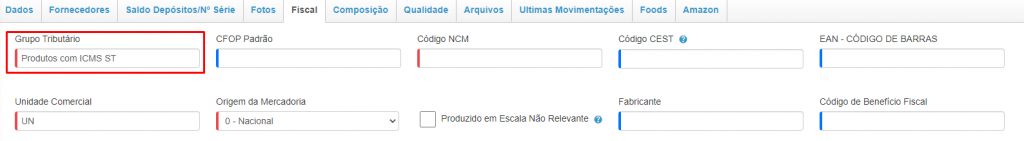

4. Informar cada grupo tributário nos produtos correspondentes

O próximo passo a ser realizado é informar o grupo tributário nos produtos. Ou seja, nos produtos que não possuem ICMS ST, você deverá informar o grupo tributário “Produtos sem ICMS ST”. Já nos produtos que possuem ICMS ST, você deve informar o grupo tributário “Produtos com ICMS ST”. Isso é necessário para que o sistema vincule todos os produtos aos impostos configurados na etapa 3. Assim, o sistema compreende que ao vender o produto e emitir a nota fiscal, automaticamente será informado esta tributação.

Para isso, acesse o menu lateral Cadastros, submenu Produtos e edite o produto que não possui ICMS ST. Na tela de edição do produto, clique sobre a aba Fiscal e no campo Grupo Tributário, informe o nome do grupo tributário cadastrado na etapa 2. No nosso exemplo, iremos informar o nome Produtos sem ICMS ST. Por fim, clique em Salvar.

Já no produto que possui ICMS ST, é necessário informar o grupo tributário “Produtos com ICMS ST”. Portanto, acesse o menu lateral Cadastros, submenu Produtos e edite o produto que possui ICMS ST. Na tela de edição do produto, clique sobre a aba Fiscal e no campo Grupo Tributário, informe o nome do grupo tributário cadastrado na etapa 2. No nosso exemplo, iremos informar o nome Produtos com ICMS ST. Por fim, clique em Salvar.

Você também poderá informar o grupo tributário nos produtos de forma rápida através da planilha de edição. Temos um artigo que explica certinho como realizar este procedimento. Para saber mais, clique aqui.

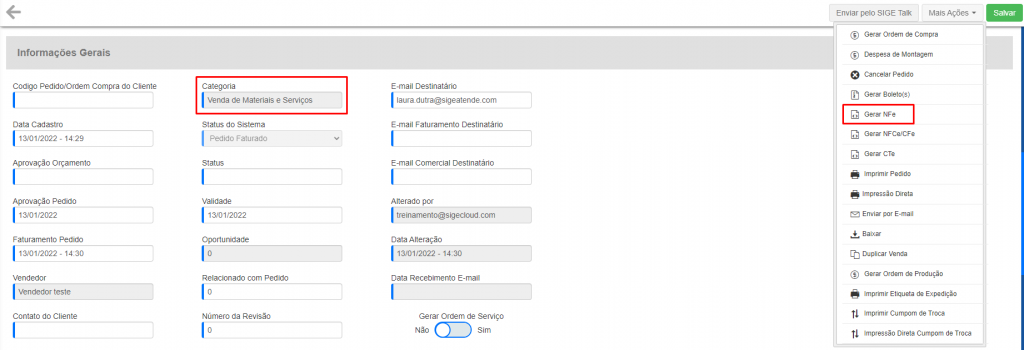

5. Realizar venda e emitir a nota fiscal

Agora, para que de fato os produtos tenham as tributações configuradas na nota fiscal, você terá que realizar uma venda no sistema.

Por padrão, ao criar a venda, automaticamente o sistema usará como padrão a categoria Venda de Materiais e Serviços para puxar a tributação. Mas lembre-se de que esta categoria foi configurada para a empresa do Simples Nacional. Ou seja, para vendas com a empresa Simples Nacional, você não precisará informar categoria na venda, pois o sistema puxará os tributos de forma automática (isso ocorre pois esta sendo utilizada a categoria padrão do sistema “Venda de Materiais e Serviços”. Mas caso você tenha cadastrado outro nome para a categoria da operação fiscal para a empresa do Simples, precisará informá-la no campo “categoria” da venda).

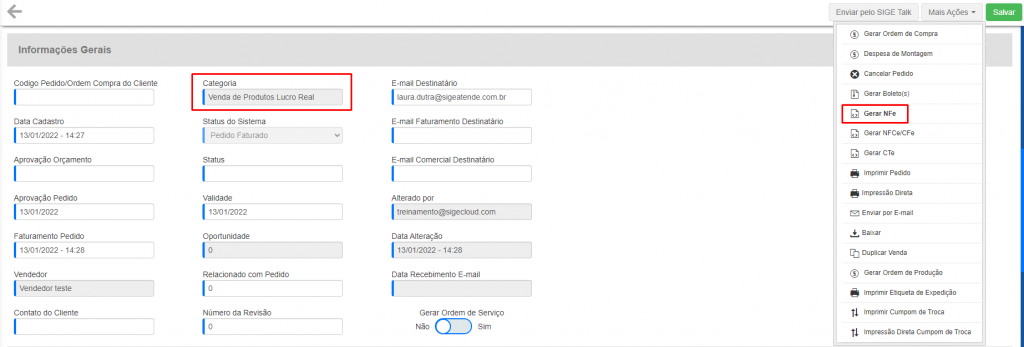

Já para as vendas da empresa Lucro Real, você precisará OBRIGATORIAMENTE informar a categoria Venda de Produtos Lucro Real nas vendas, para que o sistema puxe as tributações corretas configuradas para esta operação.

Sendo assim, para gerar a venda e nota para a empresa do Simples, acesse o menu lateral Vendas, submenu Novo Pedido. Agora, preencha os dados básicos, como Cliente, Empresa do Simples Nacional, Depósito e os Produtos que está vendendo. Ao ir até a seção Informações Gerais, você verá o campo Categoria, onde você poderá preencher com o nome Venda de Materiais e Serviços, ou poderá deixar em branco para esta empresa. Isto porque o sistema já a reconhece automaticamente. Dessa forma, basta finalizar sua venda normalmente, e emitir a NF-e para ela. Com isso, você verá que na edição da nota fiscal os produtos estarão com as tributações corretas que foram configuradas na operação fiscal.

Já para a venda/emissão da nota pela empresa do Lucro Real, você terá que OBRIGATORIAMENTE informar a categoria em que as tributações foram configuradas. Então, acesse o menu lateral Vendas, submenu Novo Pedido, e assim, preencha o Cliente, Empresa do Lucro, Depósito e os Produtos que estão sendo vendidos. Depois disso, vá até a seção Informações Gerais e informe o campo Categoria. Neste exemplo, iremos informar a categoria Venda de Produtos Lucro Real, tendo em vista que foi esta a operação fiscal que cadastramos no sistema. Depois de finalizar sua venda, basta gerar a NF-e e verificar que os produtos foram informados na nota com a tributação corretamente que foi configurada para ele. Ou seja, o ICMS, PIS, COFINS, IPI e CFOP estão todos de acordo com a operação fiscal.

Mas fique atento à algumas dicas!

- O sistema somente informará as tributações cadastradas se você seguir TODOS OS PASSOS informados neste artigo.

- É importante que em todos os produtos cadastrados no seu sistema, tenha a informação de qual grupo tributário eles pertencem. Se você cadastrar um novo produto, lembre-se de informar o grupo tributário dele também.

- Se você realizar vendas/emitir notas para mais estados do Brasil, você terá que configurar novas operações para cada estado. Sendo assim, siga novamente o passo 3.

- Lembre-se de que o cliente informado na venda, deve ter o endereço já preenchido no seu cadastro. Assim, o sistema irá buscar a operação fiscal correspondente ao estado dele.

Agora que você seguiu todas as etapas fundamentais, ao emitir NF-e através da venda no SIGE Cloud, as informações tributárias do seus produtos serão informadas corretamente na nota. Assim, você nunca terá problemas com a fiscalização fiscal do seu negócio!

Restou alguma dúvida? Não tem problema! A nossa equipe de suporte é composta por especialistas que estão à disposição para lhe auxiliar no que for preciso. Para contatar nossa equipe, acesse o chat dentro do sistema ou nos envie um e-mail através do: suporte@sigeatende.com.br